ttb analytics ประเมินนโยบายขึ้นภาษีของสหรัฐฯ กระทบขั้นต่ำ 1 ใน 4 ของมูลค่าการส่งออกไปสหรัฐ เหตุจากการกีดกันการค้ากับจีน แนะไทยเร่งหนุน FDI รับผลดีจากการเป็นฐานการผลิตและเร่งเจาะตลาดอื่นชดเชย

ศูนย์วิเคราะห์เศรษฐกิจทีทีบี หรือ ttb analytics มองว่าหากมีการขึ้นภาษีนำเข้า (Tariffs) ตามนโยบายที่ โดนัลด์ ทรัมป์ ประกาศ ไทยมีแนวโน้มได้รับผลกระทบมากกว่าประเทศอื่นๆ ในภูมิภาค จากทั้งผลกระทบโดยตรง (Direct Effects) เนื่องจากไทยมีสัดส่วนการส่งออกสินค้าไปสหรัฐอเมริกาที่สูงกว่าประเทศในภูมิภาค และผลกระทบทางอ้อม (Indirect Effects) หากจีนเปลี่ยนปลายทางสินค้าราคาถูกมาไทยเพิ่มมากขึ้น นอกจากนี้แนวโน้มที่จะได้รับผลประโยชน์จากการย้ายฐานการผลิตมีค่อนข้างจำกัดจากภาพเศรษฐกิจไทยที่เปราะบางในปัจจุบัน ตลอดจนสิทธิประโยชน์ทางภาษีที่น้อยกว่าหลายประเทศในภูมิภาค

จากผลการเลือกตั้งประธานาธิบดีสหรัฐฯ ในช่วงต้นเดือนพฤศจิกายน 2567 ที่ผ่านมา นายโดนัลด์ ทรัมป์ ได้รับชัยชนะเป็นประธานาธิบดีลำดับที่ 47 และเป็นการกลับมารับตำแหน่งสมัยที่ 2 หนึ่งในประเด็นที่ทุกฝ่ายสนใจคือความไม่แน่นอนของทิศทางการค้าโลกในระยะเวลาข้างหน้า เนื่องจากหนึ่งในนโยบายสำคัญของทรัมป์ คือการขึ้นภาษีสินค้านำเข้าจากทั่วโลกราวร้อยละ 20 เพิ่มขึ้นจากค่าเฉลี่ยช่วงก่อนโควิด-19 ที่อยู่ประมาณร้อยละ 3 ขณะที่จีนคาดว่าจะมีการปรับภาษีเพิ่มขึ้นถึงร้อยละ 60 จากเฉลี่ยร้อยละ 21 ก่อนช่วงโควิด-19 ซึ่งมีแนวโน้มลุกลามกลายเป็นสงครามการค้าระลอกใหม่ โดยหากย้อนกลับไปพิจารณาผลกระทบจากสงครามการค้ารอบแรกระหว่างปี 2560-2561 ไทยและประเทศในกลุ่มอาเซียนถือเป็นหนึ่งในกลุ่มที่ได้รับประโยชน์ ทั้งจากการที่สหรัฐฯ เปลี่ยนมานำเข้าสินค้าจากไทยมากขึ้น เพื่อทดแทนการนำเข้าจากจีน ตลอดจนการที่บริษัทในจีนย้ายฐานการผลิตเข้ามาลงทุนในกลุ่มประเทศแถบอาเซียน อย่างไรก็ตาม คาดว่าภาพดังกล่าวจะแตกต่างไปจากเดิม โดยเฉพาะจากการที่ทั่วโลกได้รับผลกระทบจากภาษีโดยตรงในรอบนี้ ประกอบกับที่ปัจจุบัน สหรัฐฯ ขาดดุลทางการค้ากับอาเซียนอยู่ที่ 214 พันล้านดอลลาร์สหรัฐ เพิ่มขึ้นกว่า 2 เท่าจากช่วงก่อนสงครามการค้ารอบแรก (ปี 2559) เป็นรองเพียงจีนเท่านั้น นอกจากนี้ ไทยเองก็อยู่ในกลุ่มประเทศที่ขาดดุลการค้ากับสหรัฐฯ มากที่สุด (43 พันล้านดอลลาร์สหรัฐ ขาดดุลมากที่สุดเป็นอันดับที่ 12) ซึ่งทำให้มีความเสี่ยงมากขึ้นที่จะถูกสหรัฐฯ เพ่งเล็ง

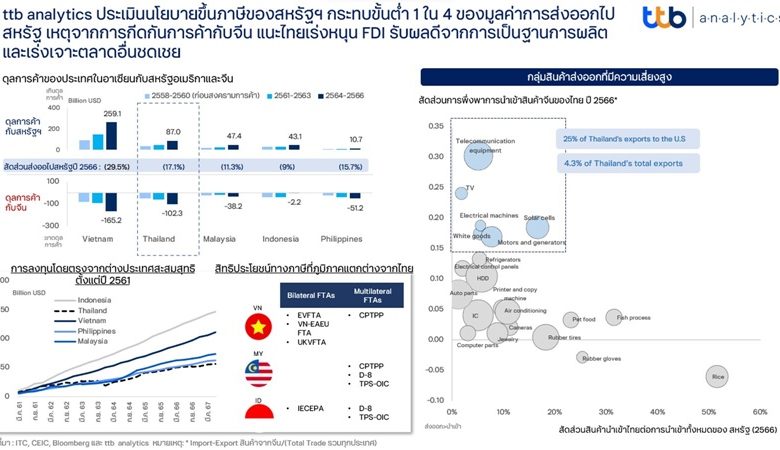

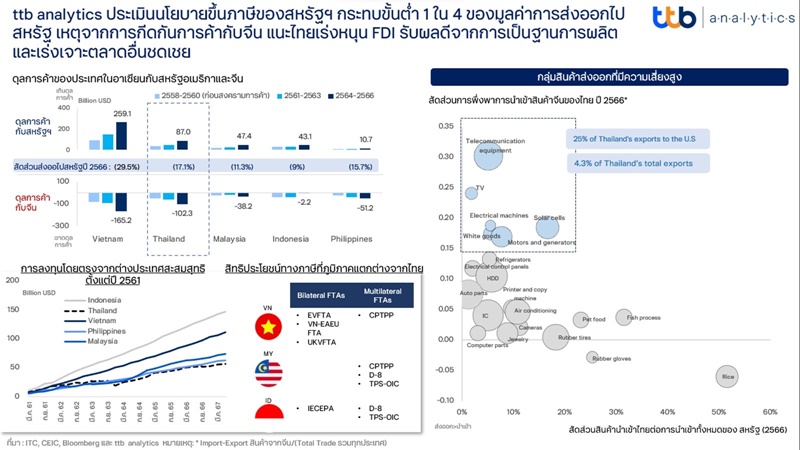

การส่งออกของไทยไปตลาดสหรัฐฯ มีสัดส่วนสูงกว่าเมื่อเทียบกับภูมิภาค และกลุ่มสินค้าที่ขาดดุลกับสหรัฐฯ ส่วนใหญ่มีความเกี่ยวข้องกับจีน

หากเทียบมูลค่าการส่งออกสินค้าไปสหรัฐฯ ในช่วงที่ผ่านมา ไทยมีการส่งออกไปสหรัฐฯ เพิ่มขึ้นอย่างต่อเนื่อง และมีสัดส่วนการส่งออกที่สูงกว่าประเทศในกลุ่มภูมิภาค โดยปัจจุบันมีมูลค่าการส่งออก 47.9 พันล้านดอลลาร์สหรัฐ หรือมีสัดส่วนสูงถึงร้อยละ 17.1 (ปี 2566) ของการส่งออกไทยทั้งหมด และถือเป็นคู่ค้าอันดับหนึ่งของไทย แตกต่างจากประเทศอื่น ๆ ในภูมิภาค ที่ส่วนใหญ่มีสัดส่วนการส่งออกสินค้าไปสหรัฐฯ อยู่ประมาณร้อยละ 10 ซึ่งน้อยกว่าไทย ยกเว้นเวียดนามที่มีสัดส่วนส่งออกอยู่ที่ร้อยละ 29.5 ดังนั้น หากมีการปรับขึ้นภาษีนำเข้าของสหรัฐฯ ไทยมีแนวโน้มได้รับผลกระทบมากกว่าภูมิภาคโดยรวม ในมุมของกลุ่มสินค้าที่ส่งออก หากมองจากจุดยืนของทรัมป์ที่มีต่อจีน คาดว่าสินค้าหมวดอุปกรณ์ไฟฟ้าและอิเล็กทรอนิกส์ในการสื่อสารและใช้งานทั่วไป มีแนวโน้มได้รับผลกระทบสูงที่สุด เนื่องจากมีความเกี่ยวข้องกับจีนสูง หลังจากที่ไทยมีการพึ่งพาการนำเข้าสินค้าหรือวัตถุดิบจากจีนมากกว่ากลุ่มอื่น ๆ (แม้ว่าบางส่วนเป็นการระบายสินค้าของจีน) และมีการขาดดุลกับสหรัฐฯ ที่เพิ่มขึ้นต่อเนื่อง ดังนั้น จึงอาจถูกมองว่าเป็นฐานการผลิตของจีนในการส่งออก โดยสินค้ากลุ่มนี้มีมูลค่าการส่งออกไปสหรัฐฯ กว่าร้อยละ 25 ของการส่งออกไปสหรัฐฯ หรือคิดเป็นร้อยละ 4.3 ของการส่งออกทั้งหมดของไทย สินค้ากลุ่มนี้นำโดยกลุ่มแผงโซลาร์เซลล์ที่ไทยเป็นประเทศอันดับ 2 ที่สหรัฐฯ นำเข้า ทั้งนี้ สินค้ากลุ่ม Hard Disk Drive (HDD) แม้ว่าจะขาดดุลมากที่สุด แต่มีแนวโน้มที่จะได้รับผลกระทบจำกัด เนื่องจากไทยถือเป็นฐานการผลิตที่ใหญ่ที่สุดในโลก และบริษัทที่ผลิตส่วนใหญ่เป็นสัญชาติสหรัฐฯ อาทิ Western Digital และ Seagate Technology นอกจากนี้ สินค้าที่คาดว่าจะได้รับผลกระทบอีกกลุ่มคือ สินค้าที่ทางทรัมป์มีการสนับสนุนให้เกิดการผลิตภายในประเทศ อาทิ กลุ่มยานยนต์ หลังเริ่มส่งสัญญาณจะขึ้นภาษีการนำเข้ารถยนต์จากประเทศเม็กซิโก ซึ่งไทยเองมีการส่งออกชิ้นส่วนยานยนต์ไปสหรัฐฯ สูง ขณะที่การส่งออกยานยนต์ แม้ว่าไทยจะมีมูลค่าการส่งออกไปสหรัฐฯ ไม่มาก แต่อาจได้รับผลกระทบทางอ้อม จากการส่งออกยานยนต์ไปเม็กซิโกที่สูง

อย่างไรก็ตาม สินค้าส่งออกกลุ่มอื่น ๆ ได้แก่ อาหารสัตว์, ปลากระป๋อง, ถุงมือยาง ตลอดจนสินค้าเกษตร เช่น ข้าว มีแนวโน้มได้รับผลกระทบจำกัด เนื่องจากมีสัดส่วนเกี่ยวข้องกับจีนไม่มาก แม้ว่าสหรัฐฯ จะมีสัดส่วนการนำเข้าจากไทยที่สูง เช่นเดียวกันกับยางรถยนต์ แม้ว่าไทยจะส่งออกยางรถยนต์แบรนด์จีน แต่ใช้วัตถุดิบและมีการผลิตอยู่ที่ไทย ทั้งนี้ อาจต้องติดตามมาตรการที่ไม่ใช่ภาษี (Non-Tariff Measures : NTMs) ที่อาจมีการนำมาใช้ในการกีดกัดทางการค้า อาทิ ระบบสิทธิพิเศษทางภาษีศุลกากรเป็นการทั่วไป (สิทธิ GSP) เป็นต้น

โครงสร้างเศรษฐกิจ และนโยบายการค้าช่วยสนับสนุนได้อย่างจำกัด ส่งผลให้ไทยอาจได้รับผลกระทบทางอ้อมเพิ่มเติม

นอกเหนือจากผลกระทบที่อาจได้รับจากทางภาษีแล้ว ไทยมีแนวโน้มได้รับผลกระทบเพิ่มเติมจากการระบายสินค้าของจีน (De-Stocking) เข้ามาในไทยมากขึ้น หลังจีนมีแนวโน้มที่จะได้รับผลกระทบจากนโยบายของทรัมป์มากที่สุด ประกอบกับภาคการผลิตในบางอุตสาหกรรมของจีนมีปัญหาอุปทานล้นตลาด ซึ่งจะซ้ำเติมภาคการผลิตและส่งออกของไทย นอกจากนี้ โครงสร้างเศรษฐกิจไทยที่เปราะบางในปัจจุบันยังไม่ดึงดูดต่อการย้ายฐานการผลิต หลังจากที่ยังคงเผชิญกับปัญหาเชิงโครงสร้าง ประกอบกับได้รับผลประโยชน์ที่น้อยโดยเปรียบเทียบประเทศในภูมิภาค จากการย้ายฐานการผลิตในช่วงสงครามการค้ารอบที่ผ่านมา สะท้อนจากตัวเลขการลงทุนโดยตรงจากต่างประเทศสุทธิสะสมตั้งแต่ปี 2561 ที่ผ่านมา ซึ่งไทยมีเม็ดเงินลงทุนไหลเข้า 55 พันล้านดอลลาร์สหรัฐน้อยที่สุด โดยสินค้าที่ย้ายฐานการผลิตส่วนใหญ่เป็นกลุ่มอุตสาหกรรมอิเล็กทรอนิกส์ทั่วไป ซึ่งไม่ใช่กลุ่มสินค้าสำคัญสำหรับอนาคต แตกต่างจากเวียดนาม และมาเลเซียที่มีแนวโน้มดึงดูดการลงทุนกลุ่มสินค้าสำคัญมากกว่าไทย โดยเฉพาะอุตสาหกรรม Semiconductor ที่โลกกำลังให้ความสำคัญ หลังภาครัฐของประเทศเหล่านี้มีการสนับสนุนการย้ายฐานการผลิตตั้งช่วงปี 2561 ประกอบกับประเทศกลุ่มนี้ยังสามารถเข้าถึงตลาดปลายทางอื่น ๆ ได้มากกว่าไทย ซึ่งช่วยลดผลกระทบจากภาษีของสหรัฐฯ ได้ในระยะกลาง-ยาว และสามารถเป็น Springboard ส่งออกไปประเทศอื่น ๆ แทนได้ เช่น เวียดนาม ที่มีข้อตกลงเขตการค้าเสรี กับประเทศคู่ค้าสำคัญอื่น ๆ ( Bilateral FTAs) อย่าง สหภาพยุโรป ตลอดจนมีการเข้าร่วมเขตการค้าเสรี (Multilateral FTAs) อาทิ ข้อตกลงความครอบคลุมและความก้าวหน้าเพื่อหุ้นส่วนทางการค้าภาคพื้นเอเชียแปซิฟิก (CPTPP)

โดยสรุป หากสหรัฐฯ มีการปรับขึ้นภาษีนำเข้า จะส่งผลกระทบต่อเศรษฐกิจไทยอย่างมีนัย และหลีกเลี่ยงได้ยาก โดยเฉพาะภาคการส่งออกไทย ซึ่งจะซ้ำเติมการผลิตภายในประเทศที่อ่อนแอเป็นทุนเดิม ดังนั้น จึงเป็นโจทย์ของภาครัฐที่จะต้องหารือและเจรจากับรัฐบาลสหรัฐฯ ชุดใหม่ เพื่อบรรเทาผลกระทบดังกล่าว โดยให้ความสำคัญกับข้อตกลงการค้าเสรีที่กำลังอยู่ในขั้นตอนของการเจรจา ตลอดจนนโยบายสนับสนุนต่าง ๆ ให้กับภาคเอกชน เพื่อพร้อมรับมือกับความท้าทายที่กำลังมาถึง ขณะที่ฝั่งผู้ประกอบการเอกชนจำเป็นต้องเร่งปรับกลยุทธ์การดำเนินธุรกิจ เพิ่มขีดความสามารถในการแข่งขันกับตลาดโลกและดึงดูดการลงทุนจากต่างประเทศมาสู่ไทย เพราะทุกประเทศมีแนวโน้มได้รับผลกระทบทางภาษีใกล้เคียงกัน ตลอดจนขยายตลาดไปประเทศอื่น ๆ มากขึ้น เพื่อจะช่วยลดผลกระทบจากสงครามการค้าในระยะยาว